Em maio do ano passado, publicamos um artigo sobre a alta procura por fintechs, mesmo em meio a um momento econômico cheio de incertezas tanto no Brasil como no mundo.

Naquele momento, já existiam expectativas de expansão deste cenário graças à tendência de consolidação dos novos hábitos de consumo dos brasileiros envolvendo meios digitais, a ampla aceitação de novos meios de pagamento instantâneos como o Pix e do aumento da bancarização do país por meio do embedded finance.

Ainda em dezembro, a Revista Exame declarou 2021 como um ano histórico para as fintechs, onde construiu-se maturidade e estabeleceu-se uma clara importância das startups no ecossistema de inovação em serviços de pagamento. Segundo o veículo, o Brasil apareceu em terceiro lugar dentre as nações que mais captaram investimentos no setor financeiro, somando mais de US$ 3,5 bilhões – ante US$ 1,9 bilhão em 2020 e US$ 1,1 bilhão em 2019. Com estes números, o Brasil fica atrás apenas dos Estados Unidos e do Reino Unido. Ainda assim, à frente de potências como a Alemanha e a Índia.

Dentre as tendências que brilharam no ano que passou e que deveriam ganhar ainda mais força em 2022, a Revista Exame destaca as atividades de BaaS (Banking as a Service) e FaaS (Fintech as a Service). Mas afinal, todo este clima de otimismo para 2022 foi correspondido?

Recordes de investimento com destaque para fintechs

Já em janeiro deste ano, um levantamento da Finsiders evidenciou um crescimento de 61% nas fusões e aquisições (M&A) se comparado com janeiro de 2021. Em paralelo, as startups captaram US$ 591 milhões neste período, com destaque para as fintechs que lideraram o volume com US$ 319,2 milhões.

Em fevereiro, as startups brasileiras receberam US$ 763 milhões em aportes distribuídos em 40 rodadas. Mais uma vez, as fintechs ficaram na liderança absoluta atraindo US$ 567 milhões no mês, equivalente a pouco mais de 74% do total, segundo análise feita pelo portal Fintechs Brasil com base no Inside Venture Capital, estudo produzido pela plataforma de inovação Distrito, em parceria com o Bexs Banco.

O primeiro trimestre encerrou com 167 negócios fechados, em comparação com 200 deals no ano passado. Entretanto, houve um aumento exponencial no tíquete-médio desses aportes. De janeiro e março deste ano, o ecossistema recebeu US$ 2,04 bilhões em aportes, número 4% maior do que os US$ 1,96 bilhões levantados no ano passado. As fintechs permanecem em destaque com US$ 1 bilhão levantado, seguido por RetailTech (US$ 210 milhões), HRTechs (US$ 196 milhões) e Real Estate (US$ 47 milhões).

Dados de mercado publicados em maio de 2022, mostram uma desaceleração nos investimentos em startups – fenômeno que parece não afetar as fintechs. Dos dez maiores rounds de startups latino-americanas em abril, seis foram de fintechs, conforme análise trazida ao mercado pela Finsiders que utiliza informações da plataforma de inteligência de dados de startups Sling Hub para sua análise.

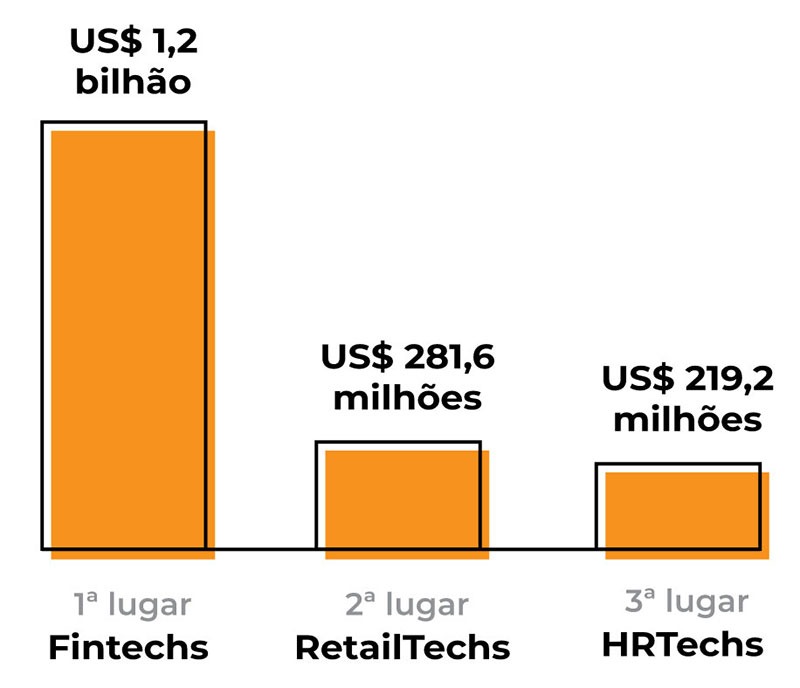

No escopo brasileiro, a edição mais recente do Inside Venture Capital continua sinalizando a liderança das fintechs na captação de investimentos. De janeiro a abril, as fintechs seguem como o setor mais aquecido, totalizando US$ 1,2 bilhão captado. Em segundo lugar, estão as RetailTechs, com US$ 281,6 milhões. O terceiro lugar do pódio ficou com as HRtechs, que somaram US$ 219,2 milhões.

Mercado maduro e aquecido

A valorização das fintechs se apresenta de forma acentuada. Permanece constante por mais de um ano e é evidenciada por diversos canais. Segundo as análises dos veículos de imprensa apresentados, a alta demanda por fintechs apresentada pela Distrito e pela Sling Hub é um sinal de maturidade do mercado.

O crescimento do ticket médio também é outro sinal importante da senioridade que as fintechs têm alcançado. Inclusive, todo o ecossistema de inovação tem recebido rodadas cada vez mais robustas, segundo dados do Distrito.

O setor de fintechs tão aquecido representa uma abertura clara do mercado para empreendorismo e inovação. Os números apresentados acima validam a carência do mercado por soluções financeiras inovadoras e eficientes, criando um cenário rico em oportunidades.

A tendência beyond banking

À medida que o mercado assimila todas as possibilidades de se embutir soluções financeiras na experiência do consumidor, soluções de Banking as a Service (BaaS) como as apresentadas pelo Atar B2B se tornam cada vez mais essenciais.

Esta prática foi batizada de embedded finance. Open finance, por outro lado, é a abertura de mercado e regulatória para o embedded finance. Banking as a Service é a ferramenta que torna possível o Open Banking e o Embedded Finance.

Com a expansão que vemos neste mercado, é possível afirmar com segurança que ainda há muitas oportunidades a serem desbravadas e muitas soluções a serem construídas. Tanto o varejo quanto a indústria já passam a olhar o embedded finance como uma atividade cada vez mais estratégica e devem ampliar suas apostas nos próximos anos.

Além do Open Finance e do Open Banking, novos movimentos como o “beyond banking” estão surgindo. Podemos definir o Beyond Banking como um novo modelo de negócios no qual os consumidores recebem um pacote de serviços por meio de um ecossistema de vários provedores (via API). Esta é a estratégia dos “superapps” que estão cada vez mais presentes no dia-a-dia dos consumidores brasileiros.

Crie sua fintech com a Atar B2B

Agora, qualquer negócio pode operar como um banco em poucos passos, sem perder anos com burocracias ou integrações complicadas. Somos o motor da nova geração de bancos digitais.

Nossas soluções são plug and play e podem ser facilmente recombinadas e reconfiguradas. Novos arranjos podem ser facilmente criados para se adaptar a diferentes modelos de negócio ou a novas necessidades do mercado. Na Atar, não há limites para a criatividade empreendedora.

Estamos há 9 anos no mercado financeiro, atendemos toda a regulação do Banco Central e já ganhamos mais de 10 prêmios de reconhecimento. Somos uma empresa do Grupo Porto Seguro – conte com a solidez de uma corporação com mais de 40 anos de mercado, 11 milhões de clientes e 13 mil funcionários.

Ouvimos e ajudamos nosso cliente em toda sua jornada de implementação do projeto. Monitoramos e garantimos o resultado acordado com zelo e dedicação.